遺言とは違う柔軟性

投資信託や信託銀行という言葉を、お聞きになったことはありませんか?

たとえば投資信託であれば

- 運用のプロである証券会社に

- うまく利益を出してもらう目的で

- 一定の金銭を任せる

という仕組みです。

実はそういった「企業が業務として行う信託」の他にも、

- ご家族やご友人など、ご自身が「信頼」して「託せる」方に、

- なんらかの「目的」をもって、

- ご自身の財産の管理等を任せる

ための仕組みがあります。 これを「家族信託」や「民事信託」と呼んでいます。そして、この仕組みはとても柔軟ですので、遺言等では対応が難しいケースも、うまく対処できることが少なくありません。

例えば、

「今はいいけれど、『将来』、認知症になったら、財産の管理に不安がある」

「自分亡きあとも、愛するペットが、幸せに寿命を全うできるよう飼育してもらいたい」

「家は、伴侶に渡したい。しかしその先、伴侶側の親族に相続されるのは嫌だ」

こうしたお悩みは、信託で解決できるかもしれません。まずは一度、お客様のお話しをお聞かせくださいませんか?

ご参考までに、以下では次のことをご説明しています。

家族信託の基本的な「仕組み」

家族信託が望まれるケース

家族信託、ご支援内容

公正証書にする場合について

家族信託の基本的な「仕組み」

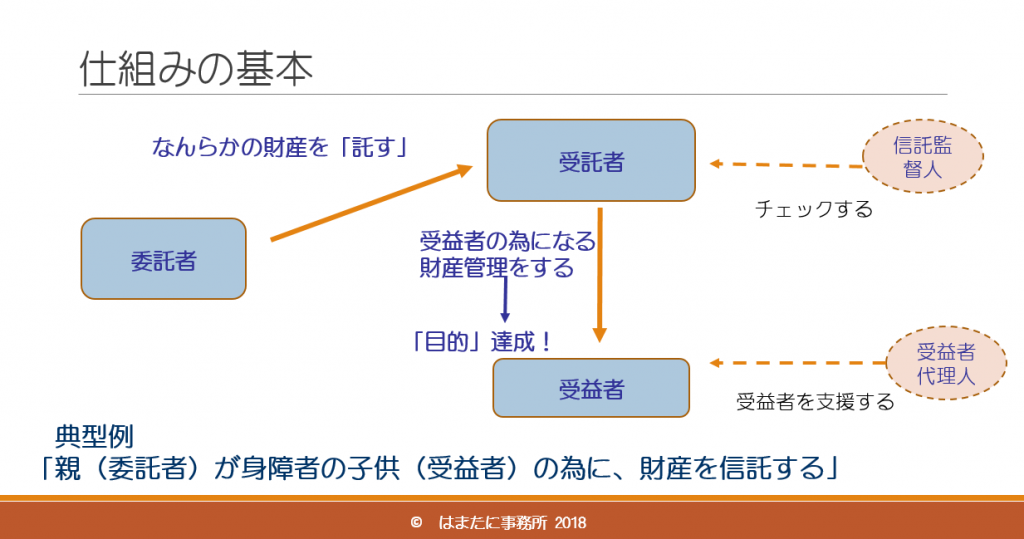

主な登場者は3人です。

- 財産のもともとの持ち主。「その管理を(相手に)託すひと」委託者、

- その財産を「受け取って、目的に沿った何かを行うひと」受託者、そして、

- その目的によって「利益をうけるひと」受益者

基本的な仕組み

必要の応じて、受託者がちゃんと管理をしてるかチェックするひと信託監督人や、小さい子供や判断能力が低下している等の事情がある受益者に代わっていろいろなことをするひと受益者代理人を定めることもできます。

家族信託が望まれるケース

遺言では残る不安への対応

上で述べた仕組みと似たことは、場合によっては「遺言」の中でも書くことができます。負担付き遺贈、といって、具体的には、特定の財産を遺贈する条件として、何等かのアクションを行ってもらうよう、記すのです。

しかし、この負担付き遺贈では、次のような懸念が残ってしまいます。

- 遺言は契約ではなく、いわば一方的な宣言ですので、指定された相手は断ることが自由にできます。

- 遺言を書いた時期と、実際にそれが発効する時期は、通常かなり隔たりがあるため、指定した財産が目減り等して、価値がなくなってしまうかもしれません。

- 遺言は、亡くなってから初めて効力がでます。 たとえば認知症になってしまった場合など、ご存命でも目的とする行為ができなくなってしまった場合のカバーはできません。

信託契約とすることで、容易に破棄はしづらい双方が合意したものになり、また対象とする財産は契約締結の時点で委託者から受託者に移り「特別な形で確保」されます。 さらに、特定のことを始めて欲しいタイミングも自由に決めることができるのです。

認知症等で契約行為ができなくなる前に…

認知症等で意思能力を失われた場合は、法律上契約行為が行えなくなってしまいます。 これはお持ちの財産を贈与する、あるいは売却する、といった処分が一切できなくなることを意味します。

この場合後見人をつけてもらう審判を家庭裁判所に申し立てることになりますが、それなりの手間がかかるうえ、なにより肝心の後見人を誰にするか、は家庭裁判所が決めます。 たとえ親族が候補者として名乗りを上げていても裁判所が見知らぬ専門家を任命する場合も少なくありません。

あらかじめ、財産を信託し、もしもの時に備えることで、ご親族にて対応がとれるようになります。

家族信託、ご支援内容

主に以下の流れになります。

- お悩みをしっかりとお伺いします。

- はまたに事務所でお役にたてると判断した場合、解決の方向性と概算お見積りのご提示し、ご同意できた場合着手。

- 信託契約案の起案

- 関係者を含めて内容の調整の後、最終案のご提供

お悩みの内容によっては、遺言作成や後見制度活用などをおすすめする場合があります。

信託を公正証書にする場合

信託は契約の一種であり、特に公正証書にしなければいけない、という法律上の「きまり」はありません。

ただし、遺言の種類の違いでお伝えしているような「公正証書」にすることで、より安全なものにできます。 偽造等の疑いがなくなるだけでなく、公証役場に関係者が出向いて実印を押したというプロセスを通じて、「契約を遂行するべきだ」という思いを強めることにもなります。

遺言の場合同様、公証役場・調整、必要書類の準備等、はまたに事務所でご支援いたします。